Růst hypotečních sazeb se nyní nejspíše zpomalí

8.4.2018 - Březen přinesl další nárůst úrokových sazeb. Přitom na mezibankovním trhu sazby spíše klesají. Jaké jsou aktuální sazby hypotečních úvěrů a jaký bude jejich vývoj v nejbližších měsících?

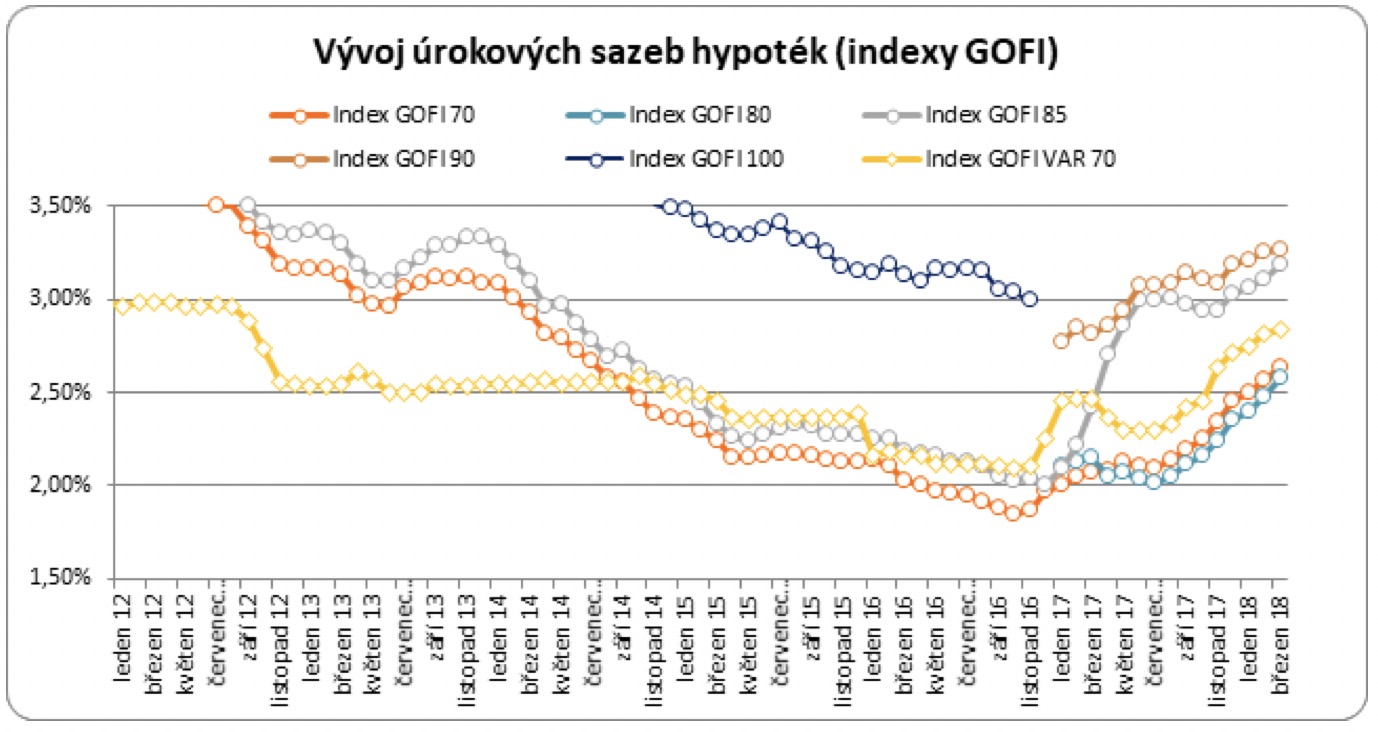

Hypoteční sazby se v březnu posunuly o další kus vzhůru. Titulní index GOFI 70 mapující napříč trhem průměrnou nabídkovou sazbu hypotečních úvěrů s LTV do 70 % vzrostl z únorových 2,57 % na 2,64 %. Ještě rychleji rostly hypotéky nabízené v pásmu 0 - 80 % LTV, kde sazba meziměsíčně vyskočila o desetinu procentního bodu na 2,58 %.

Oproti loňskému březnu jsou nyní sazby 70 a 80% hypoték zhruba o půl procentní bod výše

Ještě větší meziroční skok však vykazují hypotéky v pásmu do 85 % LTV. Jejich průměrná nabídková sazba měřená indexem GOFI 85 meziročně vzrostla na 3,18 %. „Většina změn v úrokových sazebnících bank, které byly příčinou nárůstu hodnot GOFI indexů, proběhly na začátku měsíce. Nyní očekáváme spíše stagnaci indexů,“ říká Libor Ostatek, ředitel makléřské společnosti Golem Finance.

Aktuální nárůst sazeb je v rozporu s vývojem úrokových sazeb na mezibankovním trhu

Ceny peněz za poslední 2 měsíce značně poklesly, čímž se otevřel i prostor pro cenové zatraktivnění hypoték. Poskytovatelé však nyní volí vyčkávací taktiku. V dubnu zatím došlo ke dvěma změnám v cenách hypotečních úvěrů. Své sazby měnila Sberbank a UniCredit bank. V prvním případě došlo k úpravě fixních sazeb směrem vzhůru, v druhém případě však již došlo k poklesu sazeb a zajímavostí je, že UniCredit Bank sjednotila sazby na stejnou úroveň pro všechny typy fixací. V dubnu očekáváme, s ohledem na dosavadní vývoj, zpomalení tempa růstu cenové hladiny hypotečních úvěrů a v úvahu připadá dokonce i snížení sazeb u některých bank a typů produktů. V dlouhodobějším horizontu však pod vlivem externích faktorů jako je inflace a růst úrokových sazeb centrálních bank očekáváme, že se i sazby hypoték budou spíše posouvat po stoupající křivce.

Českým bankám a spořitelnám se v loňském roce nebývale dařilo a dosáhly nejvyšších zisků v historii, čemuž z části pomohl loňský obrat trendu a růst úrokových sazeb a zprostředkovaně i navýšení marží. Podle dat ČNB výnosy z poplatků a provizí klesly o 300 mil. Kč na 44,5 miliardy, nicméně úrokové výnosy loni vzrostly o 3,3 mld. Kč 147 mld. Kč.