Hypotéky dál posunují hranice možného

27.3.2017 - Banky za první dva měsíce poskytly hypotéky za 36,5 miliardy korun, což je o 9 miliard více než loni. Jaké jsou důvody velmi rychlého růstu a jak dlouho může takové tempo vydržet?

Banky v únoru poskytly 9 413 hypotečních úvěrů (y/y +21 %) v celkovém objemu 18,95 mld. Kč (y/y +29,7 %). Průměrná úroková sazba sjednaných hypoték vzrostla proti lednu o 5 setin procentního bodu na 1,87 % (y/y – 5 bps.). Průměrná výše hypotéky dosáhla 2,013 mil. Kč (y/y + 135 000 Kč).

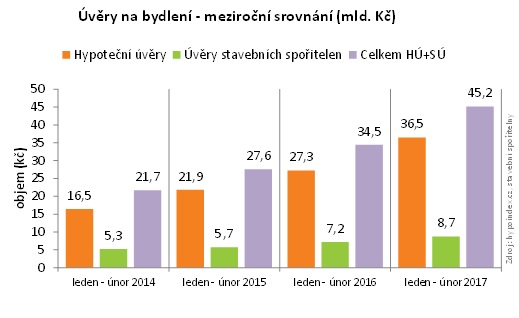

V součtu od začátku roku objem sjednaných hypoték již dosahuje 36,5 mld. Kč. Oproti loňsku hodnota sjednaných hypotečních úvěrů zatím roste o 33,7 %. „Doběhy úrokových garancí, obavy ze zpřísnění podmínek poskytování hypoték, rostoucí úrokové sazby a neustále se zvyšující ceny nemovitostí. Toto jsou čtyři hlavní důvody rekordního zájmu o hypoteční úvěry,“ říká Libor Ostatek, ředitel makléřské společnosti Golem Finance.

Vedle raketového růstu objemu poskytovaných hypotečních úvěrů stoupá také produkce stavebních spořitelen, které během ledna a února rozpůjčovaly dalších necelých 9 miliard Kč (y/y +20,8 %), takže dohromady již bylo letos rozpůjčováno na bydlení přes 45 miliard korun a trh meziročně roste o 31 procent.

"Letošní 1. čtvrtletí bude bezpochyby nejúspěšnější v historii a uvidíme, jak se trh vyvine po 1. dubnu (doporučení ČNB: max. 90 % LTV, 15% kvóta na úvěry LTV 80 - 90 %). Podle našeho názoru by mohlo dojít k mírnému ochlazení poptávky po nových hypotékách, ale v opačném směru bude tlačit směrem vzhůru růst úrokových sazeb a možnost dopředného refinancování," odhaduje Libor Ostatek.

Banky umějí sjednat hypotéku a počkat s čerpáním 12, ale i 24 měsíců dopředu. A vzhledem k tomu, že cena peněz na mezibankovním trhu roste a postupné zdražování hypoték je velmi pravděpodobné, o této službě se začíná stále více hovořit. Banky se snaží si své klienty udržet a jsou v tomto směru velmi aktivní, těm, kterým v dohledné době končí fixace, nabízejí službu dopředné refixace, čímž si klienti mohou zajistit stávající sazbu na další fixační období.

„S bankou je však možné zpravidla ještě o konečné úrokové sazbě vyjednávat, proto doporučujeme prvotní nabídku vždy ještě před podpisem konzultovat s hypotečním specialistou, který má přehled o celém trhu a dokáže nabídku nezávisle posoudit a doporučit možná řešení," uzavírá Libor Ostatek.