Příjmy rostou pomaleji než ceny nemovitostí. Nafukuje se cenová bublina?

15.11.2016 - Růst cen nemovitostí je výrazně rychlejší než růst příjmů českých domácností. Na pořízení bytu o průměrné ceně 2,3 milionu Kč musí nyní česká domácnosti vynaložit téměř 6násobek svých příjmů. Dochází na trhu k nafukování cenové bubliny?

Ceny nemovitostí i nadále rostou, přičemž dynamika růstu v některých regionech pořád ještě sílí. Růst cen v kombinaci se stále ještě velmi dobrou dostupností úvěrového financování a nízkými úrokovými sazbami jednak stimuluje poptávku po vlastním bydlení, ale vedle toho i poptávku po nemovitostech k dalšímu pronájmu. Na trhu však není dostatek nemovitostí, které by dokázaly uspokojit tak silnou poptávku a tak ceny nemovitostí dál rostou.

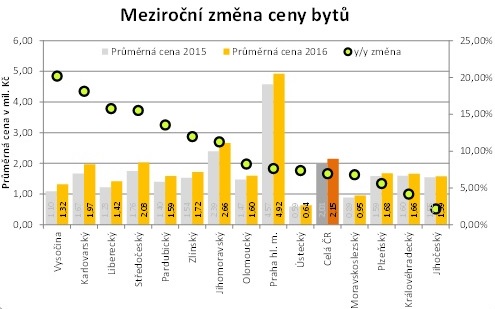

Někde rostou ceny o více než 10 %

Největší meziroční nárůst cen vykazuje Vysočina, Karlovarský, Středočeský, Liberecký kraj a Pardubický kraj, kde nabídkové ceny bytů oproti stejnému období loňského roku vzrostly o více než 10 procent. Naopak nejmenší nárůst nyní pozorujeme v Jihočeském a Královehradeckém kraji, kde nárůst nedosahuje ani 5 procent. V celorepublikovém měřítku nyní ceny rostou o cca. 8 %.

Indexy mapující dosažitelnosti bydlení v ČR vychyluje Praha

Abychom měli obrázek o faktické dosažitelnosti vlastního bydlení úplný, je nutné poměřit cenu nemovitosti s příjmy domácností. Za tímto účelem jsme sestavili Index návratnosti (INB) (v zahraničí: price to income ratio), který vyjadřuje podíl mezi průměrnou cenou nemovitosti a počtem čistých ročních příjmů českých domácností. Vlivem trvalého růstu cen bytů, jejichž průměrná cena v říjnu vystoupala na 2,27 mil. Kč, narostl tento ukazatel v říjnu meziročně o 8,2 % a aktuálně dosahuje 5,78násobku čistého ročního příjmu průměrné české domácnosti.

"Prudký růst indexu návratnosti bydlení nám říká, že růst cen nemovitostí je výrazně rychlejší než růst příjmů českých domácností, což by mohlo signalizovat nafukování cenové bubliny na nemovitostním trhu. Pokud se však podíváme na dlouhodobý vývoj indexu návratnosti bydlení, je z něho patrné, že i přes prudký nárůst v posledních několika měsících se stále ještě pohybujeme pod úrovní let 2007 a 2008," říká Libor Ostatek, ředitel společnosti Golem Finance. "Navíc celorepublikové statistiky jsou výrazně vychýleny cenami bytů v Praze," dodává Libor Ostatek.

V Praze již index návratnosti bydlení překonal hodnotu 11 čistých ročních příjmů. Ve většině krajů ČR se index návratnosti bydlení nachází pod celorepublikovým průměrem a pohybuje se mezi 4 a 5násobkem čistých ročních příjmů tamních domácností. Obrat v růstového trendu cen nemovitostí v příštím roce zatím neočekáváme, nicméně s ohledem na zhoršení dostupnosti hypotečních úvěrů je velmi pravděpodobné, že v některých regionech dojde ke zpomalení jeho tempa.

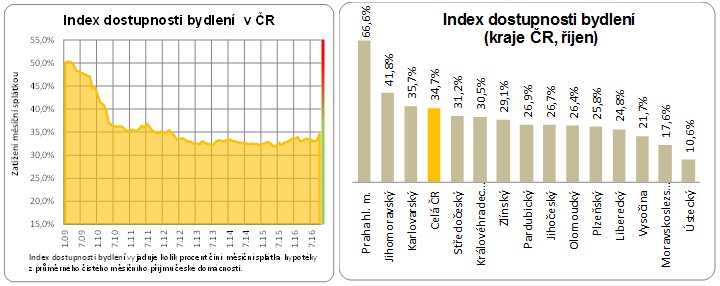

Druhý pohled na vývoj cen nemovitostí a příjmů domácností, tentokrát i se zohledněním ceny úvěrového financování, poskytuje index dostupnosti bydlení (housing affordability index). Index dostupnosti bydlení je také možné interpretovat jako míru zatížení rozpočtu českých domácností hypoteční splátkou. Ten se díky trvalému poklesu úrokových sazeb dlouhodobě drží zhruba na 1/3 čistých příjmů českých domácností, ale v posledních měsících má zdražování nemovitostí navrch a zhoršuje se i dostupnost bydlení pořizovaného prostřednictvím extrémně levných hypoték. Index dostupnosti bydlení v říjnu dosáhl 34,1 %.

Jak je z následujícího grafu patrné, hodnota indexu se na celorepublikové úrovni a ve většině krajů stále ještě pohybuje v zeleném pásmu, ale v Praze a Jihomoravském kraji (zde jsou výstupy ovlivněny cenami v Brně), index dostupnosti bydlení již vystoupal do červeného pásma a dosahuje 66,6 resp. 41,8 procent, což jsou hodnoty pro pořízení vlastního bydlení nepříliš příznivé. Na pořízení nemovitosti zde dosáhnou spíše lidé s nadprůměrnými příjmy, případně zájemci o vlastní bydlení musejí hledat nemovitost v méně exponovaných lokalitách mimo centrum těchto dvou měst.

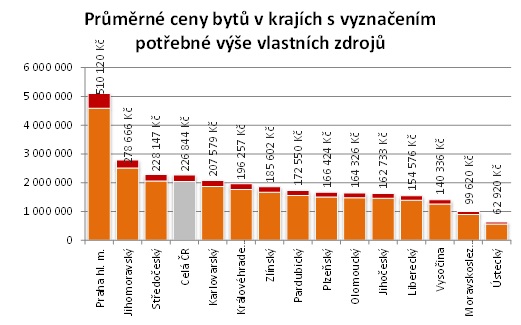

S novou hypoteční regulací očekáváme další zhoršení dostupnosti vlastního a nárůst potřeby vlastních prostředků pro dofinancování záměru. Od dubna 2017 budou banky dle doporučení ČNB moci hypotékou financovat maximálně 90 % hodnoty pořizované nemovitosti. Kolik budou muset lidé v jednotlivých krajích zvládnout zafinancovat z vlastních úspor, ilustruje následující graf, kde základem pro výpočet jsou aktuální říjnové ceny bytů v jednotlivých regionech.