Hypotéka s plovoucí sazbou. Jaké výhody před šesti lety přinesla?

20.4.2016 - Hypotéky s plovoucí sazbou slaví 6leté výročí na českém trhu. Jak jsou na tom klienti, kteří tehdy dali přednost plovoucí sazbě před hypotékou s fixací?

Převratná hypotéka od UniCredit Bank před šesti lety přinesla malou revoluci na trh hypoték. Díky výbornému načasování, klesajícím sazbám a marketingové kampani zaznamenala UniCredit bank s tímto produktem výrazný úspěch. Do té doby tento typ hypotéky nabízela pouze mBank a Oberbank. Od roku 2010 začala hypotéky s variabilní sazbou postupně nabízet také Česká spořitelna, GE Money Bank, Raiffeisenbank, Expobank, Hypoteční banka a Komerční banka a Air Bank.

Díky rychle rostoucímu počtu poskytovatelů a klesajícím sazbám podíl hypoték s variabilní sazbou vystoupal v prvních letech až k 10 procentům. V druhé polovině roku 2013 však Česká národní banka výrazně snížila základní úrokové sazbu a další prostor pro pokles sazeb PRIBOR a přeneseně i hypoték s variabilní sazbou se tím vyčerpal. Navíc po dosažení extrémně nízké cenové hladiny a minimálních cenových rozdílů klienti dávají logicky přednost hypotékám s fixními sazbami. V tuto chvíli se podíl hypoték sjednávaných s plovoucí sazbou pohybuje mezi 1 – 2 procenty. Pojďme se však podívat jak se v čase vyvíjela výhodnost fixní a variabilní sazby.

Vývoj zmíněných dvou variant hypoték sledujeme od roku 2010 na modelovém příkladu dvou klientů, kteří si v dubnu 2010 sjednali v UniCredit Bank téměř identickou hypotéku, která se lišila pouze v konstrukci úrokové sazby. Výše hypotéky činila 1,7 milionu Kč, oba si sjednali úvěr na 70 % hodnoty nemovitosti (LTV) se splatností 20 let a součástí hypotéky je vedení běžného účtu a pojištění proti smrti a trvalé invaliditě. Konzervativní klient dal přednost frekventované 3leté fixaci se sazbou 4,59 %, což byla jedna z nejnižších na trhu. Druhý klient zvolil Převratnou hypotéku, kde v dubnu 2010 získal sazbu 3,63 % (PRIBOR, respektive referenční sazba banky navázaná na 1 měsíční PRIBOR ve výši 1,22 % plus marže banky 2,41 %).

2010 – 2013 Po 3 letech vítězem floatová sazba

Z vývoje na trhu hypoték v prvních 3 letech jednoznačně profitoval klient s variabilní úrokovou sazbou. Na rozdíl od klienta s fixní sazbou, který měsíčně platil po celou dobu 10 838 Kč, splátka v případě variabilní hypotéky díky vytrvalému poklesu sazeb postupně klesla z 9 973 Kč na 9 225 Kč. Takže klient v celkovém součtu na splátkách zaplatil o 40 705 Kč méně, ale vedle toho ještě díky nižším úrokům z úvěru rychleji umořoval svůj dluh a po třech letech dlužil bance 1 511 296 Kč, což je o 21 718 korun méně, než v případě klienta s fixovanou sazbou.

Zásadní měna nastala v roce 2013. Konzervativní klient po skončení fixačního období konečně mohl svůj úvěr refixovat a přejít z původní sazby 4,59 % na sazbu 2,74 %, čím se rozdíl v měsíčních splátkách vytratil, ba dokonce klient s variabilní sazbou krátkodobě platil o 18 Kč více. Následně však PRIBOR ještě na přelomu let 2014 a 2015 jednou propadl a splátka klienta s plovoucí sazbou klesla na 9 141 Kč.

2010 – 2016. Jak jsou na tom klienti po 6 letech splácení?

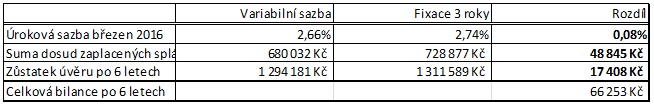

Lépe je na tom klient s plovoucí sazbou jak z pohledu sumy zaplacených splátek a úroků, tak z pohledu zůstatku úvěru. Oproti klientovi s fixní sazbou nyní dluží o 17 408 Kč méně. A na splátkách dosud ušetřil dalších 48 845 Kč. Celkově je na tom tedy o 66 253 Kč lépe. A co víc, v praxi by klient mohl v mezidobí využít možnosti refinancování úvěru a přechod na produkt s menší úrokovou marží, čímž by dosáhl na nižší sazbu a tím i nižší splátku.

V tuto chvíli předpokládáme, že by konzervativní klient dal tentokrát při refixaci přednost delší – 5leté fixaci, kde by díky excelentní platební historii dosáhl na sazbu 1,69 %. Měsíční splátka by mu tím pádem klesla na 8 736 Kč. Vzhledem k tomu, že očekáváme minimálně do poloviny roku 2017 stabilní vývoj sazeb, dynamický klient by i nadále preferoval plovoucí sazbu, ale využil by možnosti buď interního nebo externího refinancování hypotékou s menší marží, a jeho konečná sazba by rovněž činila 1,69 %. Další vyhodnocení učiníme v dubnu příštího roku.