Offsetová hypotéka přehledně

20.5.2013 - GE Money Bank je další bankou, která se rozhodla do své nabídky zařadit hypotéku využívající princip zápočtu zůstatků na úvěrovém a depozitním účtu – offsetovou hypotéku. Zajímá vás, kde offsetové hypotéky vznikly a jaké jsou jejich plusy a mínusy? O zodpovězení sedmi nejčastějších otázek jsme požádali Libora Ostatka, ředitele společnosti GOLEM FINANCE s.r.o., která se na trh financování nemovitostí dlouhodobě specializuje.

1. Co to je offsetová hypotéka?

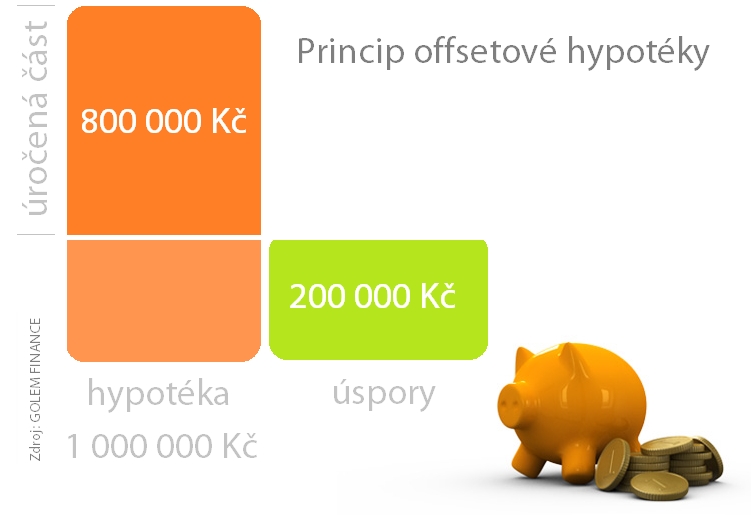

Offsetová hypotéka je zjednodušeně řečeno kombinací hypotéky a spořicího účtu. Využívá tzv. bilančního mechanismu, který spočívá ve vzájemném započítávání zůstatků na úvěrovém a spořicím účtu. V důsledku to znamená, že úroční úvěru se týká pouze rozdílu výše úvěru a uložených peněz na spořicím účtu a z této částky se vypočítává také měsíční splátka úvěru.

2. Kde vznikly offsetové hypotéky?

Offsetové hypotéky vznikly ve Velké Británii před více než patnácti lety a i přesto, že tamní trh výrazně vyspělejší a klienti mají o hypotékách vyšší povědomí, tak i tam rozjezd offsetových hypoték trvalo mnoho let. Paradoxně k masivnějšímu rozšíření zde pomohla až hypoteční krize, která výrazně změnila chování klientů a přinesla renesanci produktů s určitou složkou spoření.

3. Plusy a mínusy offsetu

Plusem offsetové hypotéky je flexibilita a příležitost pro efektivní zhodnocení přebytku volných peněžních prostředků a snížení sumy zaplacených úroků z úvěru. Naopak nevýhodou jsou vyšší úrokové sazby v porovnání s běžnou hypotékou a vzhledem k rozdílným konstrukcím produktu obtížnější možnost srovnání nabídek jednotlivých bank. V případě offsetu je dobré výhodnost produktu konzultovat s nezávislým hypotečním makléřem, který dokáže vyhodnotit nabídku offsetu nejen po finanční stránce, ale i z pohledu průchodnosti a vhodnosti produktu pro konkrétního klienta.

4. Které banky offset v ČR nabízejí?

První bankou, která začala hypotéku s prvkem offsetu u nás nabízet, byla v roce 2007 Raiffeisenbank se svou variabilní hypotékou fungující na principu hypotečního kontrokorentu a v roce 2010 Raiffeisenbank rozšířila svou nabídku o klasický offset s bilančním mechanismem. Ale ještě před tím v roce 2008 začala hypotéku s bilančním mechanismem nabízet mBank, ta však již tento produkt nenabízí. Vedle Raiffeisenbank mohou klienti získat offsetovou hypotéku také u Fio banky, která jej nabízí v podobě doplňkové služby Hypospořící konto a nyní nově oznámila uvedení offsetu do své nabídky také GE Money Bank.

5. Pro koho se hodí?

Offsetové hypotéky jsou vhodné pro klienty, kteří mají část volných vlastních prostředků, kterými by mohli část hypotéky umořit, nicméně chtějí mít tyto prostředky k dispozici buď jako rezervu pro nečekané události, anebo je plánují zhodnotit jiným způsobem. Z naší zkušenosti víme, že offsetovou hypotéku velmi často využívají klienti s nepravidelnými příjmy, nejčastěji podnikatelé, kteří aktuální přebytek hotovosti mohou využít pro dočasné snížení jistiny úvěru, nicméně prostředky potřebují mít dostupné k financování dalších zakázek, nebo investici do podnikání.

6. Kdy je offsetová hypotéka výhodná?

Vzhledem k navýšené sazbě musí klient dobře spočítat, při jaké výši úvěru a jaké úrovni úspor na propojeném účtu se mu tento produkt vyplatí. Navíc mezi bankami je velký rozdíl mezi přirážkami. Obecně však platí, že průměrný zůstatek započítávaných úspor by se měl pohybovat alespoň na úrovni 1/3 výše úvěru. Stejně jako v předchozím bodě platí, že výhodnost produktu je dobré konzultovat s nezávislým hypotečním makléřem.

7. Budoucnost offsetu v ČR

Z pohledu bank představuje offset podle našeho názoru pokročilý způsob, jak klientům nenásilně nabídnout další produkty z nabídky banky a navázat dlouhodobější vztah. Uvedení takového produktu však není jen otázkou finanční gramotnosti a poptávky klientů, ale také docela složité technické přípravy a změn v IT na straně banky. Nicméně s poklesem úrokových sazeb na spořících účtech je možné, že poptávka po offsetu, jakožto příležitosti po zhodnocení volných prostředků, může narůst. Jsme však toho názoru, že v takovýchto typech produktů je budoucnost, neboť prostor pro tradiční inovace hypoték je v ČR podle našeho názoru z velké části vyčerpán.