Hypotéky 2012: Trochu jiný pohled na výsledky uplynulého roku

21.1.2013 - Objem v prosinci poskytnutých hypoték dosáhl podle statistik serveru hypoindex.cz částky 13,1 miliard korun. V součtu od začátku roku potom hodnota poskytnutých hypoték činí 123,2 miliardy korun. V meziročním srovnání tato suma znamená nárůst o 3,6 procenta a druhý nejvyšší objem poskytnutých hypoték v dosavadní historii. Kolik z této částky však tvoří refinancování?

Hypotéky

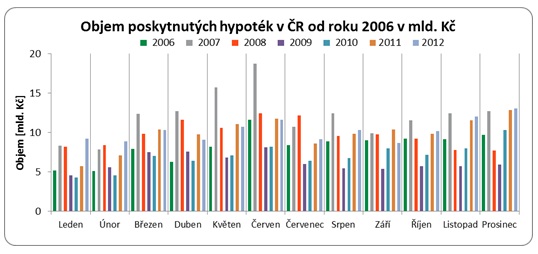

Podle statistik serveru hypoindex.cz tuzemské banky v posledním měsíci loňského roku poskytnuly svým klientům hypotéky za 13,1 miliardy korun, což je o necelá 2 procenta více, než ve stejném období předchozího roku. Podobně jako v roce 2011 se stal prosinec z pohledu bank obchodně nejúspěšnějším měsícem celého roku, a navíc, jak je patrné z následujícího grafu, uvedená suma je nejlepším prosincovým výsledkem v historii. Dokonce ani v rekordním roce 2007 banky v tomto měsíci nesjednaly větší sumu hypoték.

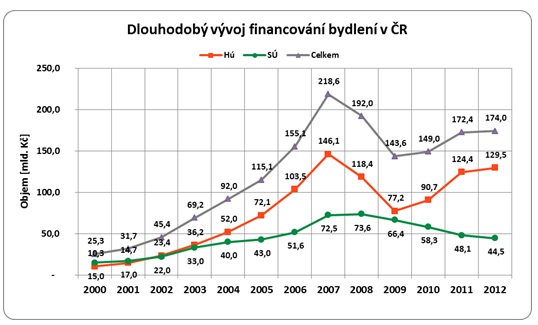

V souhrnu za celý loňský rok hypoteční banky poskytující data hypoindexu sjednaly hypotéky za 123,2 miliardy korun. K tomuto číslu je však nutné přičíst ještě výsledky nereportujících bank*, jejichž produkce v loňském roce přesáhla 6 mld. Kč. V součtu tedy banky v roce 2012 poskytly klientům – občanům - hypoteční úvěry v objemu 129,5 miliard korun. A díky nadprůměrnému listopadu a prosinci banky překonaly náš poslední odhad, který pro rok 2012 počítal s objemem sjednaných hypoték na úrovni 124 miliard Kč.

Kolik ze 130 mld. tvoří recyklované hypotéky?

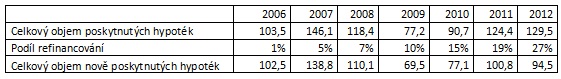

Problémem současných statistik je, že v objemech produkce jsou započítány také hypotéky, které slouží k refinancování dříve poskytnutých hypotečních úvěrů a podíl těchto recyklovaných hypoték podle našich statistik v posledním roce výrazně vzrostl. Jestliže v roce 2011 jsme odhadovali podíl objemu refinancovaných hypoték na zhruba 20 %, v roce 2012 již refinancování tvořilo zhruba čtvrtinu všech sjednaných hypotečních úvěrů**. Po očištění tedy objem nově sjednaných hypoték v roce 2012 dosahuje cca 95 mld. Kč a trh nových hypoték fakticky meziročně klesá.

V letošním roce očekáváme, že podíl refinancování ještě naroste a může tvořit i třetinu trhu. Velký refinanční potenciál představují hypotéky z let 2008 a 2010, kdy byly sazby relativně vysoko a nyní klientům dobíhají 3 a 5leté fixace. Ale připočíst musíme také úvěry s odlišnými fixacemi a úvěry s druhou a další otočkou úrokové sazby.

Konkurence bank v letošním roce ještě přiostří. Vedle úrokových sazeb se stanou kolbištěm také poplatky. Faktory, které ovlivňovaly růst trhu v loňském roce, se ve velké míře přenášejí i do letošního roku. Prim mezi faktory podporující poptávku po úvěrech budou hrát nízké úrokové sazby, příznivý vývoj cen nemovitostí, ale také očekávaný nárůst DPH, neboť podle dosud platné legislativy by v roce 2014 mělo dojít ke sjednocení sazby DPH na úrovni 17,5 procenta.

Fundamentálně se však poptávka po novém bydlení bude odvíjet od stavu reálné ekonomiky, míry nezaměstnanosti a očekávání budoucího vývoje na straně kupujících. A zde vyhlídky nejsou příliš optimistické. Trh nových hypoték podle našich odhadů bude v meziročním srovnání ztrácet a banky se vedle nových hypoték zaměří především na klienty již splácející hypotéky. Trh refinancování v letošním roce podle našich odhadů poroste a objem těchto hypoték může přesáhnout 40 mld. Kč.

Stavební spoření

Stavební spořitelny mají za sebou obtížný rok, kdy se musely vypořádat s legislativními změnami a zostřenou konkurencí hypotečních bank a nízkých úrokových sazeb hypoték. V období od ledna do listopadu sjednaly úvěry v celkovém objemu 40,2 mld. Kč, což v meziročním srovnání značí pokles o 7 %. Nicméně vzhledem k velice silnému závěru předloňského roku, očekáváme, že prosincová data meziroční propad ještě prohloubí a ten dosáhne za celý rok 2012 bezmála 10 %.

Propad obchodních výsledků však není ničím výjimečným a stavební spořitelny se s tímto poklesem, jako v minulosti už několikrát, dokážou vyrovnat. Mnohem horší pro sektor stavebního spoření je dlouhodobě trvající nejistota, jakým směrem se budou ubírat legislativní změny upravující podnikání stavebních spořitelen, které se snaží prosadit Ministerstvo financí a mohou hrát z pohledu budoucího fungování stavebního spoření v dosavadní podobě klíčovou roli.

Rok 2013 bude bezpochyby, a to nejen z tohoto důvodu, zajímavý. Bližší analýzu včetně konkrétní predikce pro rok 2013 plánujeme uveřejnit v následujícím vydání MI, kdy budou známy i konečné výsledky stavebních spořitelen.

* LBBW Bank, mBank, Waldviertler Sparkasse von 1842, Oberbank AG

** jedná se o expertní odhad vycházející z bankami zveřejňovaných údajů a statistik společnosti GOLEM FINANCE