Variabilní hypoteční sazby – rok poté

8.3.2011 - Před rokem začala „renesance“ variabilních hypotečních úrokových sazeb. Koncem března 2010 představila novinku Převratné hypotéky UniCredit Bank. Hypotéky s variabilní sazbou byly na našem trhu již nabízeny mBankou a Oberbankou.

Jaká je situace dnes, po uplynutí roku? Před rokem volilo variabilní úrokovou sazbu pouze kolem 1,5% klientů, zatímco 98,5% hypoték bylo uzavíráno s fixními úrokovými sazbami, tedy se sazbami, které zaručují konstantní výši splátky po dobu fixace úrokové sazby (1, 3, 5, atd. let). V roce 2010 stoupnul za celý rok podíl variabilních sazeb na necelých 5%. Na základě naší analýzy bylo vloni poskytnuto 2600 hypoték s tímto typem sazby a s průměrem přesahujícím 2 mil. Kč. Těchto hypoték se tedy vloni poskytlo 5,2 mld. Kč.

Situace v nabídce tohoto typu sazby se v průběhu posledních 12 měsíců vyvíjela. Přehled typů sazeb je následující:

1. Fixní úrokové sazby nabízí všechny banky a tento typ sazeb dominuje – cca 95%

2. Variabilní úrokové sazby nabízí tyto banky – historicky (od roku 2008) mBank, Oberbank, vloni se přidala UniCredit Bank, letos v lednu LBBW

3. Kombinované či specifické typy sazeb – zde je historicky v nabídce produkt P plus Hypoteční banky, který je navázaný na PRIBOR 12 měsíců s garancí marže na 5 let. Pak je v této kategorii rovněž Variabilní hypotéka od Raiffeisenbank, kdy konstrukce sazby je zde daná konstrukcí produktu, jde o kombinaci variabilní úrokové sazby vázané na jednodenní PRIBOR a fixní úrokové sazby (následně po několika letech). Posledním počinem je novinka Variabilní hypotéky od GE Money Bank, která je principielně postavena na jednoměsíční referenční sazbě banky (nyní 1,00%) a přičtené odchylce banky (marži). Avšak tuto marži nemá klient automaticky garantovanou po celou dobu splatnosti, ale může si období garance zvolit – 1, 3, 5 let nebo i zmíněnou garanci po celou dobu splatnosti.

Nabídka typů sazeb se za uplynulý rok rozšířila, což je důkaz toho, že v cenové oblasti banky začínají inovovat. Variabilní sazba s sebou nese vyšší míru rizika, že se může v průběhu času navýšit, ale nese s sebou nepochybně zajímavou výhodu, kterou klient může získat.

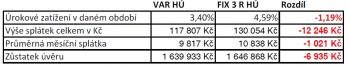

Porovnejme si jednoduchý případ. 1.4.2010 si vzali dva klienti tuto hypotéku: Hypotéka na 70% hodnoty nemovitosti, výše hypotéky 1,7 mil. Kč, splatnost na dvacet let, součástí hypotéky je vedení běžného účtu a pojištění proti smrti a trvalé invaliditě. Oba si hypotéku vzali u UniCredit Bank a jeden volil fixní sazbu na 3 roky, získal úrok 4,59% což byla jedna z nejlevnějších možností na trhu. Druhý si zvolil Převratnou hypotéku a zde byl v dubnu 2010 úrok 3,63% (PRIBOR, respektive referenční sazba banky navázaná na 1 měsíční PRIBOR ve výši 1,22% plus marže banky 2,41%). Tedy shodné hypotéky s rozdílným typem úroku. Kdo s klientů je na tom lépe po jednom roce splácení? Na to dává odpověď tato tabulka, která shrnuje situaci po 1 roce:

Úroková sazba variabilní hypotéky (VAR HÚ) v průběhu minulých 12 měsíců klesla a klientovo výsledné úrokové zatížení bylo 3,40%. Zatímco hypotéka s tříletým fixem má po dobu 3 let konstantní sazbu ve výši 4,59%. Výsledek srovnání je z tabulky zřejmý. Na příkladu průměrné hypotéky 1,7 mil. je řeč čísel jasná a úspora 1 tis. Kč měsíčně na splátce se nedá přehlédnout. První rok splácení může být spokojenější klient s variabilní hypotékou, celkem „uspořil“ 12.246,- Kč a splatil rovněž více svého dluhu, neboť zůstatek úvěru je po 1 roce o 6.935,- Kč nižší. Nicméně, věc skutečného porovnání těchto dvou úvěrů je ještě další dva roky otevřená. Riziko prudkého nárůstu PRIBORU (na který je variabilní sazba navázána) sice analytici nepředpovídají, ale nedá se vyloučit. Dá se však eliminovat včasným převedením hypotéky na fixní sazbu. Nicméně i při nárůstu PRIBORU může být variabilní sazba výhodnější. Záleží na situaci, každopádně tento produkt je pro finančně aktivní a vzdělanější klienty, kteří z něho mohou profitovat. Za rok se podíváme, jak na tom tito dva klienti jsou a za dva roky (kdy skončí tříleté období) budeme moci udělat závěr, který typ úrokové sazby byl lepší volbou.