Leden přinesl největší pokles sazeb hypotečních úvěrů za poslední rok

Úrokové sazby v lednu zaznamenaly zásadní pokles. Impulzem bylo mimo jiné také prosincové snížení dvoutýdenní reposazby Českou národní bankou o čtvrt procentního bodu. Banky začaly reagovat již z kraje nového roku a aktivita během měsíce nijak zásadně nepolevila. U nabídkových sazeb (Index GOFI 70) došlo k meziměsíčnímu poklesu o 1,1 p. b. na hodnotu 5,87 %. Nejnižší úrokové sazby je však možné sjednat i pod pětiprocentní hranicí. Ve srovnání s loňským startem roku jsou sazby v průměru o 0,35 p. b. nižší.

Podobný vývoj vidíme také u reálných sazeb, které sledujeme ve spolupráci se společností Golem Finance. Hypoteční experti této společnosti sjednávali lednové úvěry za průměrnou úrokovou sazbu 5,66 %. To je 1,5 p. b. méně než v prosinci minulého roku a o 0,4 p. b. méně než v lednu 2023. Dlouhodobě pozorujeme, že reálné sazby se pohybují zhruba 0,2 p. b. pod úrovní sazeb nabízených bankami.

Dostupnost bydlení se zlepšuje třetí měsíc v řadě

Index dostupnosti bydlení vykazuje nižší hodnoty již od listopadu a blíží se ke svým minimům z loňského roku. Za měsíc leden vidíme hodnotu indexu 61,4 %, což je o 6 desetin procentního bodu méně než v předchozím období. Pro klienty je tedy dobrá zpráva, že podíl splátky hypotéky na příjmech domácnosti se snižuje. Za zlepšením situace jsou zejména klesající úrokové sazby.

Situace je však zásadně odlišná ve jednotlivých regione ČR. Zatímco v Ústeckém kraji stačí na splátku bytu 26 % průměrného čistého peněžního příjmu domácnosti, v Praze je to více než trojnásobek (86 %).

Druhý z indexů, Index návratnosti, vyjadřuje, kolik ročních peněžních příjmů domácnosti je potřeba ke splacení ceny průměrného bytu, pokud neuvažujeme jiné výdaje. Tento index se pohybuje na stejné úrovní už od zmiňovaného listopadu (7,22). Znamená to, že zaznamenáváme růst cen bytů, který je však kompenzován nárůstem čistých peněžních příjmů domácností.

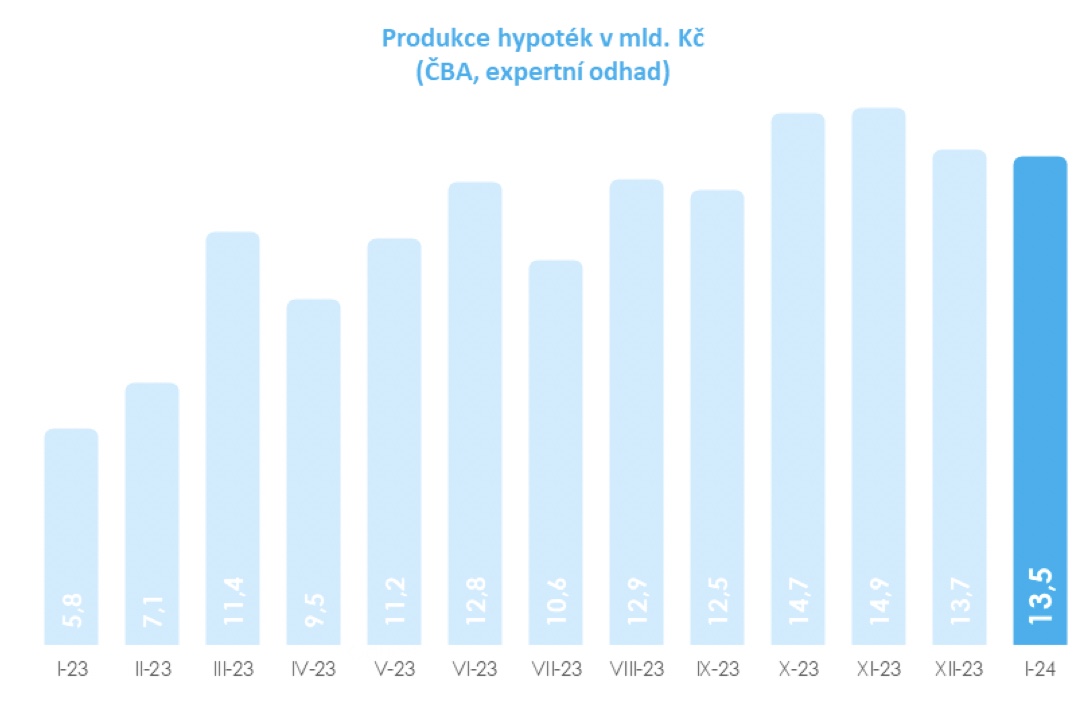

Produkce hypoték jen s mírným poklesem

Předběžná čísla z trhu financování bydlení naznačují, že se ani letos v lednu jsme se nevyhnuli meziměsíčnímu poklesu produkce. Ten zaznamenáváme pravidelně a je dán sezónními vlivy přelomu roku. Náš odhad ukazuje, že by tentokrát nemusel být propad tak markantní. Objem 13,5 mld. Kč by zároveň znamenal výrazný meziroční posun, ale to zejména kvůli podprůměrnému začátku loňského roku, který byl nejslabší od roku 2011.

Vše naznačuje, že na prahu roku 2024 trh financování bydlení oživuje a není to jen zásluhou klesajících úrokových sazeb, ale třeba i zmíněným zrušením limitu DTI nebo zlepšující se situací domácností.

Související články

Rok 2024 přinese oživení na trhu hypoték

• Znatelně se zlepšuje ekonomická situace domácností. Inflace výrazně poklesla a přelom roku nepřinesl v minulosti tradiční nárůst cen. Po delší době se reálné mzdy vrátí k růstu, a to otevře…

realitní zpravodaj

7. 2. 2024

Stavební spořitelny začaly s podporou energetické transformace domácností v Česku

Profesionální dotační poradenství ohledně úsporného bydlení v rámci programu Nová zelená úsporám se nabízí na pobočkách stavebních spořitelen či jejich mateřských bank po celé zemi. Jde přibližně o 1…

realitní zpravodaj

2. 2. 2024

ČNB zmírnila podmínky pro získání hypotečního úvěru

Což je dobrá zpráva pro zájemce o vlastní bydlení. Banky tak už nebudou muset posuzovat výši všech měsíčních splátek vůči čistému měsíčnímu příjmu žadatele. To přitom znemožnilo získat hypotéku…

realitní zpravodaj

1. 6. 2023

Kolik je v Česku investičních bytů?

Studie společnosti Dataligence uvádí, že v současné době je v ČR pronajímáno 223 tisíc investičních bytů, které vlastní zhruba 71 tisíc majitelů. Podkladem pro zpracování studie byla především…

realitní zpravodaj

15. 5. 2023

Trend se otáčí. Mnoho zájemců dává raději přednost pronájmu a ti, co chtějí prodat, musí znát správnou cenu

Prodávající už nejsou těmi, kteří si určují finální cenu a zájemci stále častěji než nákup nemovitosti, volí raději pronájem. Je situace ve všech regionech České republiky stejná, nebo jde pouze o…

realitní zpravodaj

28. 9. 2022