Hypoteční sazby klesají jen velmi pozvolna. Lidé si na vyšší sazby zvykají

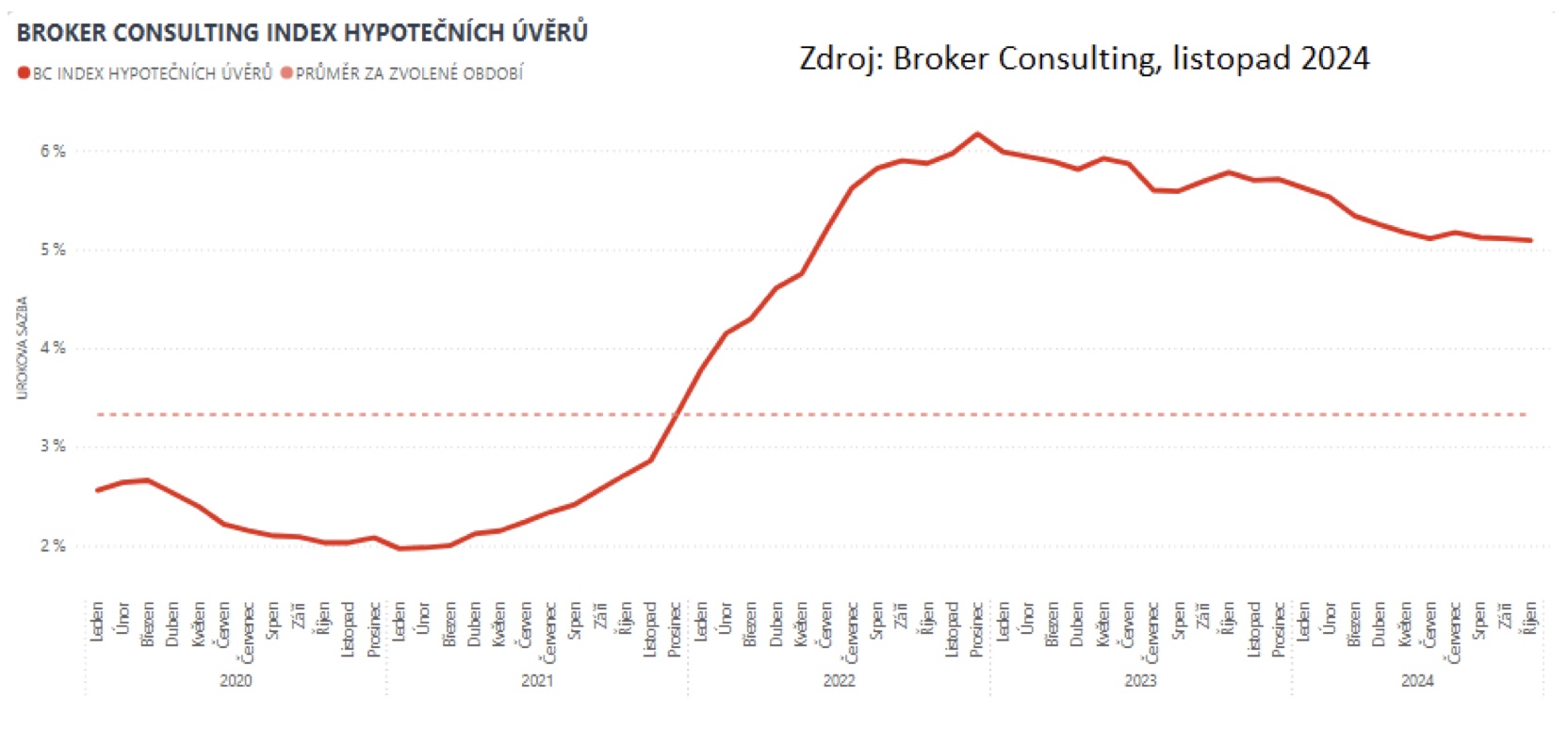

Optimistické scénáře o vývoji hypotečních sazeb se nenaplňují. Ačkoli odborníci začátkem roku predikovali, že by se průměrné nabídkové sazby hypoték mohly ke konci roku pohybovat pod čtyřmi procenty, realita je, dle Broker Consulting Indexu, odlišná. Průměrná úroková sazba v říjnu poklesla o pouhé dva bazické body a ustálila se na hodnotě 5,09 procenta. Od začátku roku se sazby snížily 0,53 procentního bodu a očekává se, že dramaticky neklesnou ani v následujících měsících.

„Na snížení úrokových sazeb by mohl mít vliv jen konkurenční boj jednotlivých bank. Nicméně ty drží prozatím za jedno a sazby stále zůstávají nad pěti procenty. Za poslední kvartál došlo ke snížení o pouhé tři bazické body a úrokové sazby se drží nad hlavní úrokovou sazbou České národní banky,“ komentuje vývoj hypotečních sazeb Michaela Pudilová, analytička hypotečních a spotřebitelských úvěrů ze společnosti Broker Consulting.

• Od začátku roku došlo ke snížení sazby o 0,53 procentního bodu.

• Průměrná úroková sazba v říjnu klesla pouze o dva bazické body a ustálila se na hodnotě 5,09 procenta.

• Sazby se tak stále drží nad pěti procenty.

Kolik lidé v praxi ušetří díky snížení úrokových sazeb?

Jestliže si klient od banky vypůjčí 5 miliónů korun se splatností 30 let při úrokové sazbě 5,09 procenta, bude měsíční splátka činit 27 117 korun. V porovnání s předchozím měsícem, kdy se sazby pohybovaly okolo 5,11 procenta, jde o téměř neznatelný pokles ve výsledné splátce, a to o 61 korun. Snížením sazby o jeden procentní bod (4,09 %) by výsledná splátka klesla o více než tři tisíce korun, konkrétně na 24 131 korun.

Broker Consulting Index, sledující vývoj průměrné úrokové sazby u hypotečních úvěrů, zaznamenal v měsíci říjnu mírný pokles. Průměrná nabídková sazba, za kterou banky poskytovaly v uplynulém měsíci svým klientům hypoteční úvěry, dosáhla na 5,09 procenta a drží se tak stále nad hlavní úrokovou sazbou, která činí po posledním zasedání ČNB 4,25 procenta. „Předpokládáme, že ani listopadové zasedání rady České národní banky výrazně neovlivní současný trend hypotečních sazeb. Na jejich vývoj by mohlo mít vliv pouze zásadní rozhodnutí centrální banky o úpravě klíčových sazeb, což však v tuto chvíli neočekáváme,“ komentuje Michaela Pudilová ze společnosti Broker Consulting.

Zajištění stability pro dlouhodobé splácení

Při sjednávání hypotéky je zásadní myslet nejen na současné možnosti, ale i na dlouhodobou finanční stabilitu. Hypoteční splátky ovlivní rodinný rozpočet po mnoho let, a proto je důležité mít odpovídající finanční zajištění. „Základem je pojištění nemovitosti, která je předmětem zástavy – bez něj by banka úvěr neschválila. Dále je vhodné sjednat životní pojištění, které poskytne finanční krytí v případě úrazu, vážné nemoci nebo dlouhodobé pracovní neschopnosti. Taková pojistka vám může pomoci udržet stabilitu rozpočtu, i když příjem dočasně vypadne,“ radí Michaela Pudilová ze společnosti Broker Consulting.

Doporučuje se mít také dostatečnou krátkodobou finanční rezervu, která pokryje nečekané výdaje a předejde nutnosti vzít další půjčku. „S dostatečným pojištěním a rezervou budete lépe chráněni před rizikem zadlužení a v důsledku toho i před problémy se splácením hypotéky. Kromě toho je výhodné sestavit dlouhodobý finanční plán, který vám umožní lépe předvídat a reagovat na případné finanční výkyvy. Finanční poradce vám může pomoci optimalizovat jak pojištění, tak plán rezerv, aby byly plně v souladu s vašimi potřebami a cíli. S dobře promyšleným plánem a vhodným pojištěním bude splácení hypotéky snazší a bezpečnější pro celou vaši domácnost," uzavírá Michaela Pudilová.

Související články

Zájem o hypotéky v září opadl. Objem klesl o čtvrtinu

Objem skutečně nově poskytnutých hypoték bez refinancování v září dosáhl 19,7 miliardy korun, to je po srpnových 25,7 miliardy výrazný pokles. Objem refinancovaných úvěrů (interně či z jiné instituce…

realitní zpravodaj

11. 10. 2024

Centrální banka opět snížila základní úrokové sazby. Zlevní konečně hypotéky?

Lombardní sazba, která určuje, za kolik si komerční banky mohou u centrální banky půjčit peníze oproti zástavě cenných papírů, klesla na 5,25 procenta. Diskontní sazba, od níž se odvíjí úročení…

realitní zpravodaj

25. 9. 2024

Hypotékám se v létě dařilo. Jejich objem byl největší od začátku ledna 2022

Za první polovinu letošního roku vzrostl objem poskytnutých hypoték meziročně o 80 procent na 117 miliard. Za celý loňský rok banky a stavební spořitelny poskytly 65 985 hypotečních úvěrů v celkovém…

ekonomické noviny

24. 9. 2024

Jak efektivně čerpat hypotéku při stavbě nového domu

Pokud se teprve chystáte koupit pozemek a na něm postavit rodinný dům, máte několik možností, jak žádat o hypotéku. První možností je žádat o jednu hypotéku na pozemek i stavbu. Výhodou je, že úvěr…

realitní zpravodaj

9. 5. 2024

Úrokové sazby mírně klesají, koupě investiční nemovitosti bude výhodnější

Zatímco v lednu letošního roku byla nabídková úroková sazba u hypoték podle Fincentrum Hypoindexu 6,34 % p. a., optimistické scénáře už na konci letošního roku očekávají pokles ke 4,5 % a v prosinci…

realitní zpravodaj

15. 2. 2024